Total, EDF, Engie, tous se sont dotés d’un fonds de Corporate Venture durant la dernière décennie. Les grands groupes industriels français ont compris l’urgence de la transformation. Ils sont sans cesse confrontés à l’innovation, instigatrice d’une nouvelle concurrence, venant menacer leur situation établie. Dans cette course à l’innovation les fonds de Corporate Venture apporte un nouveau souffle aux industriels.

Qu’est-ce que le Corporate Venture ?

Les fonds de Corporate Venture sont des structures investissant en fonds propres dans des startups ou des PME innovantes, porteuses de croissance, par des prises de participation minoritaires. Le Corporate Venture se distingue du venture capital classique qui repose lui sur des sociétés financières indépendantes. Dans le cadre du Corporate Venture, le fonds repose sur une société non financière (productrice de biens et services non financiers), souvent industrielle ou de service high tech, désireuse de garder une longueur d’avance sur ses concurrents et de détecter de nouveaux marchés en finançant les startups de son écosystème. Les objectifs sont sensiblement différents. Le capital-risque cherche en premier lieu des retours sur investissements rapides alors que le Corporate Venture cherche plutôt à mettre en place des stratégies d’innovations afin de développer des ambitions stratégiques et organisationnelles. L’efficacité des investissements n’est alors pas mesurée uniquement sur des critères financiers. Les fonds de Corporate Venture intègrent aussi d’autres dimensions tels que le transfert de connaissance, les tests de marchés, l’apprentissage.

Ce phénomène a pris de l’importance ces dernières années suite à la mise en place d’un dispositif d’incitation fiscale en France, à l’initiative de F. Pellerin et P. Moscovici. Proposé en 2013 mais entré en vigueur seulement en juillet 2016 ce dispositif permet la dotation des amortissements des prises de participation sur 5 ans. En 2016, 590 prises de participation ont été réalisées par les fonds de Corporate Venture en France, pour un montant cumulé de 2,7 milliards d’euros, soit deux fois plus qu’en 2015.

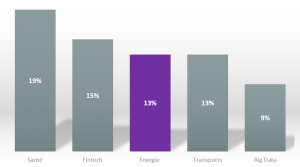

Les secteurs d’activité dans lesquels les CVC investissent le plus (en nombre de deal), en 2016

L’énergie représente 13% des investissements réalisés par les fonds de Corporate Venture.

Les principaux acteurs dans l’énergie

Quel intérêt pour ces grands groupes industriels ?

Les grands énergéticiens ont créé leur propre fonds de Corporate Venture afin de répondre aux défis énergétiques actuels et d’identifier des relais de croissance futurs. Face à la concurrence de nouveaux entrants tels que Plüm Energie, BeeBryte ou encore Evolution Energie, les industriels n’ont pas d’autres choix que d’innover. Or le Corporate Venture est une clé de l’innovation.

Cette structure en interne permet d’exercer une veille sur l’émergence d’innovations susceptibles d’impacter un secteur ou un marché et de détecter ainsi des technologies innovantes ou de nouveaux marchés. Total Energy Ventures étudie entre 450 et 500 propositions par an, ce qui lui permet d’anticiper les évolutions de son secteur et de capter de nouveaux business modèles. En détenant des parts dans une startup, les fonds ont l’opportunité d’observer le développement de la technologie, et d’adapter leur stratégie et leur offre. Engie New Ventures a été un moyen pour le Groupe de se diversifier et d’engager une mutation profonde vers les énergies renouvelables et les services énergétiques. Par sa prise de participation dans Heliatek, une start-up spécialisée dans la production de films photovoltaïques organiques pour les bâtiments, Engie témoigne de son ambition de devenir un acteur clé de l’architecture énergétique des bâtiments.

Pour Total Energy Ventures, la prise de participation minoritaire dans ces startups permet d’instiller l’innovation au sein du groupe. Sa prise de participation dans la société Stem, spécialisée dans les sociétés de gestion de consommations énergétiques est stratégique. Stem apporte une solution permettant de coupler une production photovoltaïque à des systèmes de stockage ; le client peut alors gérer le courant en fonction de ses besoins et d’interagir avec le réseau. Cette technologie est un apport déterminant dans le développement de Sunpower, filiale du Groupe Total.

Le Corporate Venture est aussi un moyen pour ces groupes d’étudier et d’investir dans des projets diversifiés, en plus grand nombre alors que cela n’aurait pu être possible en interne. Les grands groupes cultivant souvent une aversion au risque importante, peuvent ainsi innover à moindre coût.

Une collaboration « gagnant-gagnant »

Si les fonds de Corporate Venture permettent aux grands industriels de rester intégrés à l’écosystème entrepreneurial, pour les PME et startups financées, cette collaboration a une réelle valeur ajoutée, au-delà du simple aspect financier.

En effet cette collaboration légitime la validation de leur innovation par un acteur majeur du secteur, gage de crédibilité. Ces acteurs innovants peuvent bénéficier d’un appui opérationnel, des ressources et des réseaux des groupes. Pour Total Energy Ventures, qui se limite à une prise de participation inférieure à 15%, c’est surtout l’accès à l’expérience et à ses services en interne qui fait la différence. Il facilite l’accès à leurs canaux de distribution, à leurs services logistiques ainsi qu’à leur activité R&D.

Ce partenariat aide les startups à créer des ecosystèmes efficaces plus rapidement et à accélérer l’émergence de leur produit tout en restant indépendantes.

Un marché français loin d’être aussi développé qu’aux Etats-Unis et en Asie

Depuis deux ans, la majorité des investissements dans les startups sont réalisés par les fonds de Corporate Venture. En 2017, ils ont investi près de 80 milliards de dollars dans le monde. Cette tendance est largement tirée par l’Asie et ses géants de la tech comme Alibaba ou encore le groupe de télécoms japonais Softbank et son fonds de 100 milliards de dollars. En Asie ces fonds ce sont jusqu’à présent concentrés sur la tech mais se tournent progressivement vers l’énergie. De l’autre côté de l’Atlantique, les montants d’investissement du Corporate Venture sont 24 fois plus élevés qu’en France. Néanmoins en 2015, 40% des entreprises du CAC 40 possédaient déjà une activité de Corporate Venture, via un fonds d’investissement dédié ou par le biais d’une équipe interne.

Le Corporate Venture se présente aujourd’hui comme un outil d’Open Innovation. Les grands énergéticiens ont ainsi un retour d’expérience sur des marchés de niche dans lesquels ils ne sont pas encore présents. La relation entre ces géants et les startups repose sur du partage et de la coopération à travers de nombreux échanges. Par le biais de ces fonds, ces entreprises s’ouvrent sur une diversité d’acteurs extérieurs leur permettant d’améliorer leur efficacité et de valoriser leurs efforts d’innovation. Ces structures participeront sans aucun doute à la transformation des énergéticiens français.

![[Interview] Smart & Connective, une entreprise qui innove pour mieux gérer l’énergie des bâtiments](https://www.energystream-wavestone.com/wp-content/uploads/2024/11/pexels-pixabay-209251-300x300.jpg)